Le Coin des Entrepreneurs vous propose un dossier spécial sur le projet de loi de finance 2014, afin de vous tenir informer des principales mesures qui pourront impacter les entreprises à compter de 2014.

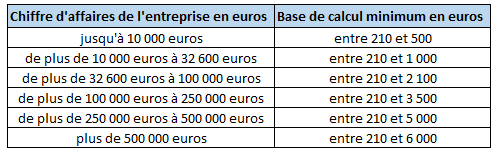

1. Nouveau calcul de la CFE minimum

Les modalités de calcul de la CFE minimum pourraient être modifiées en 2014 afin de tenir compte de la capacité contributive de l’entreprise.

Ainsi, un barème fixant les bases de calcul minimum à retenir pour la détermination du montant de la CFE serait établi en tenant compte du chiffre d’affaires de l’entreprise. Une entreprise à activité réduite aura normalement une CFE moins importante à supporter.

La base de calcul devrait être déterminée selon le barème suivant :

Cela permettra aux entreprises qui réalisent très peu de chiffre d’affaires de ne pas payer trop de CFE.

2. Hausse de la contribution exceptionnelle d’IS

Le taux de la contribution exceptionnelle d’IS, actuellement à 5%, pourrait passer à 10,7% à compter de 2014.

Cette mesure ne concerne que les entreprises qui réalisent plus de 250 millions d’euros de chiffre d’affaires. Pour ces dernières, le taux d’imposition pourrait donc être élevé : il serait de 36,90%.

Pour information : cette mesure devrait remplacée le projet initial qui consistait à créer une nouvelle contribution de 1% sur l’excédent brut d’exploitation (EBE) pour les entreprises réalisant plus de 50 millions d’euros de chiffre d’affaires.

3. Les mesures pour les entreprises innovantes

Deux mesures importantes concernant les entreprises innovantes sont prévues dans le projet de finance 2014. Ces dernières sont abordés en détail sur notre site Entreprises et Innovation : mesures du projet de loi de finance 2014 qui concernent les entreprises innovantes.

Jeunes entreprises innovantes : reconduction jusqu’au 31/12/2016

Le statut de la jeune entreprise innovante et la plupart des avantages liés devraient être reconduits jusqu’au 31 décembre 2016. Ils concernent notamment :

- le dispositif d’exonération d’impôt sur les bénéfices (100% la première année puis 50% la seconde année),

- le dispositif d’exonération de charges sociales, qui est par ailleurs étendu au personnel intervenant sur les activités d’innovation,

- et l’exonération de contribution économique territoriale (CFE et CVAE) et de taxes foncières pour les entreprises créées jusqu’au 31 décembre 2013.

Normalement, l’exonération de charges sociales devrait s’appliquer à taux plein sur les 7 années, et non plus de manière dégressive.

Par contre, l’exonération prévue sur les cessions de titres de jeunes entreprises innovantes devrait être supprimée (voir paragraphe 4).

Cette reconduction concernerait aussi les jeunes entreprises universitaires.

Simplification de la base de calcul du crédit d’impôt recherche

Deux mesures de simplification sont prévues pour le crédit d’impôt recherche :

- les règles liées à la prise en compte des dépenses de jeunes docteurs seraient assouplies : ce ne serait plus l’effectif de l’entreprise qui devrait rester stable mais l’effectif du personnel de recherche salarié,

- les règles applicables en matière de protection de brevet devraient être harmonisées car actuellement, ce qui est applicable à ce sujet est différent suivant qu’il s’agisse d’une phase liée à de la R&D ou de l’innovation.

Voici un dossier d’information qui aborde en détail ce sujet : le crédit d’impôt recherche par Entreprises-et-Innovation.fr

4. Du changement sur l’imposition des plus-values de cession de titres

Les règles liées aux plus-values de cession de titres devraient être modifiées à la fois dans l’imposition et dans les abattements applicables :

- les plus-values réalisées sur les cessions de droits sociaux seraient désormais imposées selon le barème progressif de l’impôt sur le revenu,

- les modalités de calcul de l’abattement dont peuvent bénéficier les particuliers seraient les suivantes :

- un abattement de 50 % pour les titres détenus entre 2 ans et moins de 8 ans,

- et un abattement de 65% pour les titres détenus 8 ans ou plus.

Si l’entreprise est une PME, le particulier peut bénéficier de règles encore plus intéressantes :

- un abattement de 50% pour les titres détenus entre 1 an et moins de 4 ans,

- un abattement de 65% pour les titres détenus entre 4 ans et moins de 8 ans,

- et un abattement de 85% pour les titres détenus 8 ans ou plus.

Enfin, le chef d’entreprise qui part à la retraite pourrait bénéficier d’un abattement de 500 000 euros.

En contrepartie de ces nouveaux abattements, plusieurs dispositifs seraient supprimés : l’exonération des plus-values sur les cessions de titres de jeunes entreprises innovantes, l’exonération des plus-values sur les cessions de titres réalisées par des dirigeants de PME partant à la retraite ou encore l’exonération des plus-values sur les cessions de titres dans le cadre d’une transmission familiale.

5. Autres mesures du projet de loi de finance 2014

Voici l’essentiel des autres mesures qui figurent dans le projet de loi de finance 2014 et qui concernent les entreprises :

Baisse du taux de TVA sur les entrées dans les salles de cinéma

Le taux de TVA sur les entrées dans les salles de cinéma devrait passer de 7% (porté à 10% à compter du 1er janvier 2014) à 5% en 2014.

Mise en place d’une taxe exceptionnelle sur les grosses rémunérations

Les rémunérations individuelles qui excèdent 1 millions d’euros devraient être taxées. La taxe serait calculée au taux de 50% sur la fraction de la rémunération qui dépasse 1 millions d’euros et plafonnée à 5% du chiffre d’affaires de l’entreprise.

Création d’un amortissement exceptionnel sur les robots acquis

Les robots acquis par des PME entre le 1er octobre 2013 et le 31 décembre 2015 pourront faire l’objet d’un amortissement exceptionnel sur une durée de 24 mois.

Mise en place de l’auto-liquidation de la TVA dans le secteur du bâtiment

La TVA pourrait être désormais acquittée par le preneur dans le cadre des facturations liées aux travaux de construction, de réparation, de nettoyage, d’entretien, de transformation et de démolition effectués en relation avec un bien immobilier par une entreprise sous-traitante pour le compte d’un preneur assujetti à la TVA.

Baisse du taux de TVA applicables aux opérations liées aux logements sociaux

Le taux de TVA applicable aux opérations de construction et de rénovation de logements sociaux, devrait passer de 7% (porté à 10% à compter du 1er janvier 2014) à 5% en 2014.

.jpg)

.jpg)

Je veux partager un témoignage sur la façon dont le service de financement de Le_Meridian m'a aidé avec un prêt de 2,000,000.00 USD pour financer mon projet de ferme de marijuana, je suis très reconnaissant et j'ai promis de partager cette société de financement légitime à quiconque cherche un moyen de développer son entreprise projet.l'entreprise est une société de financement. Toute personne recherchant un soutien financier doit les contacter sur lfdsloans@outlook.com Ou lfdsloans@lemeridianfds.com M. Benjamin est également sur Whatsapp 1-989-394-3740 pour faciliter les choses pour tout demandeur.

RépondreSupprimer